2023 퇴직소득세 세제개편

세제개편으로 일반근로자의 퇴직금 세부담 완화 효과가 기대됩니다.

퇴직금 1억 - 2억 수령시에는 실질 부담 세율이 낮은 것을 지난번 포스팅에서 확인할 수 있었는데요, 고액의 퇴직금을 받는 임원의 경우에는 퇴직소득세 부담이 얼마정도 될 지 사례를통해 알아보는 시간을 가져보려고 합니다. 곧 세금계산기를 만들어 업로드 할 예정이니, 꾸준한 구독 부탁드립니다.

사례로 알아보는 임원 퇴직금 세금 계산

사례1. 퇴직금 7억, 근속년수 22년 임원 A

2023년 퇴직소득세 계산하기

퇴직급여액 - 비과세소득 = 퇴직소득금액

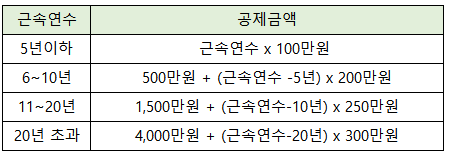

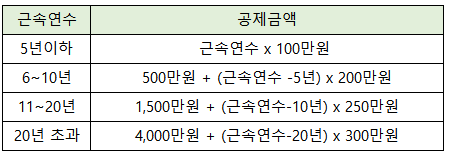

1. 근속연수 공제액 계산

근속연수 기간에 따른 공제금액 산출 표를 참고하면, 임원 A 의 경우 근속년수 20년 초과 구간에 해당하여,근속연수 공제금액은 아래와 같이 계산할 수 있다.

근속연수 공제액 = 4,000만원 + (22년 - 20년) x 300만원

= 4,600만원

2. 환산급여 계산

환산급여 산식에 따라 환산급여는 (1) 근속연수 공제액을 고려하여 다음과 같이 계산이 가능하다 .

환산급여 = (퇴직소득금액 - 근속연수공제) ÷ 근속연수 × 12

= (7억 - 4,600만원) ÷ 22 × 12

= 3억 5,673만원

3. 환산급여공제 계산

환산급여 공재액 계산, (2)에서 산출된 환산급여액을 참고하여 다음과 같이 계산 할 수 있다. (2) 환산급여 산출액이 3억원을 초과 했기 때문에 환산급여 공제 표 중 3억원 초과의 공제금액 산식을 따른다.

환산급여공제액 = 1억 5,170만원 + (환산급여 - 3억원) x 35%

= 15,170만원 + (3억 5,673만원 -3억원) x 35%

= 15,170만원 + 5,673만원 x 35%

= 15,170만원 + 1,985만원

= 1억 7,155만원

4. 과세표준금액 계산

과세표준 기준금액은, (2)에서 계산한 환산급여에서 (3)에서 계산한 환산급여공제액을 빼준 금액으로 기준을 잡으면 된다. (2) 환산급여 3억 5,673만원 - (3) 환산급여공제 1억 7,155만원 계산을 해보면, 과세표준 금액은 1억 8,518만원으로, 과세표준 1.5억원 ~ 3억원 이하의 세율 38%구간에 해당하는 것을 알 수 있다.

과세표준 구간 계산 = 환산급여 - 환산급여공제

= 3억 5,673만원 - 1억 7,155만원

= 1억 8,518만원

산식에 따라 과세표준이 되는 금액은 1억 8,518만원이 되고, 다음으로 세율 38% 구간을 적용하여 환산산출세액을 계산해보면 된다.

5. 환산 산출세액 계산

환산산출세액

= 과세표준 x 세율

= 1억 8,518만원 x 38%

= 7,036만원

지난번 계산한 20년 근속 1억 퇴직금을 수령한 일반 근로자의 경우 과세표준이 1,120만원 이고 세율이 6% 구간이라서 환산 산출세액이 67만원 나왔던 사례와 비교해보면, 100배에 가까운 환산 산출세액이 나왔음을 비교해 볼 수 있다. 일반 직장 근로자와 임원 퇴직금은 1억과 7억 총 7배 차이가 났지만, 환산산출세액은 67만원과 7,000만원 총 100배 차이남을 알 수 있다. 이번 세제 개편으로 일반 근로자의 세금 계산 기준이 완화되었음이 체감되는 부분이다.

6. 산출세액

산출세액 = 환산산출세액 ÷12 x 근속연수

= 7,036만원 ÷12 x 22

= 1억 2,899만원

즉 22년 근속한 임원이 퇴직금 7억 수령시 퇴직소득세는 총 1억 2,899만원이 나오게 된다.

단, 퇴직소득세금은 지방소득세 10%가 추가되므로 지방소득세 10%를 추가하여 다음과 같이 산출된다.

7. 최종 납부 세액 (퇴직소득세)

퇴직소득세금에 지방소득세 10%가 부가되므로 위에서 계산한 산출세액 1억 2,899만원에 10%를 가산하여 1억 4,188만원의 세금이 부과되는 것으로 확인이 된다.

22년 근속한 임원이 퇴직금 7억 수령시, 최종적으로 납부해야할 퇴직세는 1억 4,188만원으로, 퇴직금 7억중 이를 제하고 실 수령액은 5억 5,812만원을 수령할 수 있음을 쉽게 계산해 볼 수 있다.

사례2. 퇴직금 10억, 근속년수 26년 임원 B

2023년 퇴직소득세 계산하기

퇴직급여액 - 비과세소득 = 퇴직소득금액

1. 근속연수 공제액 계산

근속연수 기간에 따른 공제금액 산출 표를 참고하면, 임원 B 의 경우 근속년수 20년 초과 구간에 해당하여,근속연수 공제금액은 아래와 같이 계산할 수 있다.

근속연수 공제액= 4,000만원 + (22년 - 20년) x 300만원

= 4,600만원

2. 환산급여 계산

환산급여 산식에 따라 환산급여는 (1) 근속연수 공제액을 고려하여 다음과 같이 계산이 가능하다 .

환산급여 = (퇴직소득금액 - 근속연수공제) ÷ 근속연수 × 12

= (10억 - 4,600만원) ÷ 26 × 12

= 4억 4,030만원

3. 환산급여공제 계산

환산급여 공재액 계산, (2)에서 산출된 환산급여액을 참고하여 다음과 같이 계산 할 수 있다. (2) 환산급여 산출액이 3억원을 초과 했기 때문에 환산급여 공제 표 중 3억원 초과의 공제금액 산식을 따른다.

환산급여공제액 = 1억 5,170만원 + (환산급여 - 3억원) x 35%

= 15,170만원 + (4억 4,030만원 -3억원) x 35%

= 15,170만원 + 1억 4,030만원 x 35%

= 15,170만원 + 4,910만원

= 2억 80만원

4. 과세표준금액 계산

과세표준 기준금액은, (2)에서 계산한 환산급여에서 (3)에서 계산한 환산급여공제액을 빼준 금액으로 기준을 잡으면 된다. (2) 환산급여 4억 4,030만원 - (3) 환산급여공제 2억 80만원 계산을 해보면, 과세표준 금액은 2억 3,950만원으로, 과세표준 1.5억원 ~ 3억원 이하의 세율 38%구간에 해당하는 것을 알 수 있다.

과세표준 구간 계산 = 환산급여 - 환산급여공제

= 4억 4,030만원 - 2억 80만원

= 2억 3,950만원

산식에 따라 과세표준이 되는 금액은 2억 3,950만원이 되고, 다음으로 세율 38% 구간을 적용하여 환산산출세액을 계산해보면 된다.

5. 환산 산출세액 계산

환산산출세액

= 과세표준 x 세율

= 2억 3,950만원 x 38%

= 9,101만원

지난번 계산한 20년 근속 1억 퇴직금을 수령한 일반 근로자의 경우 과세표준이 1,120만원 이고 세율이 6% 구간이라서 환산 산출세액이 67만원 나왔던 사례와 비교해보면, 130배에 가까운 환산 산출세액이 나왔음을 비교해 볼 수 있다. 일반 직장 근로자와 임원 퇴직금은 각각 1억과 10억으로 총 10배 차이가 났지만, 환산산출세액은 67만원과 9,100만원 총 130배 차이남을 알 수 있다.

6. 산출세액

산출세액 = 환산산출세액 ÷12 x 근속연수

= 9,101만원÷12 x 26

= 1억 9,718만원

즉 26년 근속한 임원이 퇴직금 10억 수령시 퇴직소득세는 총 1억 9,718만원이 나오게 된다.

단, 퇴직소득세금은 지방소득세 10%가 추가되므로 지방소득세 10%를 추가하여 다음과 같이 산출된다.

7. 최종 납부 세액 (퇴직소득세)

퇴직소득세금에 지방소득세 10%가 부가되므로 위에서 계산한 산출세액 1억 9,718만원에 10%를 가산하여 2억 1,689만원의 세금이 부과되는 것으로 확인이 된다.

최종적으로 26년 근속한 임원이 퇴직금 10억 수령시, 최종적으로 납부해야할 퇴직세는 2억 1,689만원으로, 퇴직금 10억중 이를 제하고 실 수령액은 7억 8,311만원을 수령할 수 있겠다.

'Investment Pipe' 카테고리의 다른 글

| [해외주식] 애플 이슈와 12일 애플 아이폰15 신제품발표 (feat. 미중갈등, 화웨이, 중국규제) (0) | 2023.09.12 |

|---|---|

| 리얼티인컴 하락 원인분석, 배당률 5.55% 달성과 2024년 전망. (feat. 추가매수 기회) (0) | 2023.09.07 |

| 2023 퇴직소득세 계산기 (feat. 퇴직금 일시수령 세금폭탄 계산하기) (0) | 2023.09.05 |

| [세금] 2023 퇴직소득세 개편안 총정리 (0) | 2023.09.04 |

| 연금저축계좌 세액공제 혜택 및 장점 (ft. 배당소득세, 금융투자소득세, 양도소득세, 매매차익, 분배금) (1) | 2023.09.03 |